2024年7月2日にThe National Association of REALTORS®が発表したJune 2024 Commercial Real Estate Market Insightsを元に5月の全米不動産市場インサイトレポートをお届けします。

概要

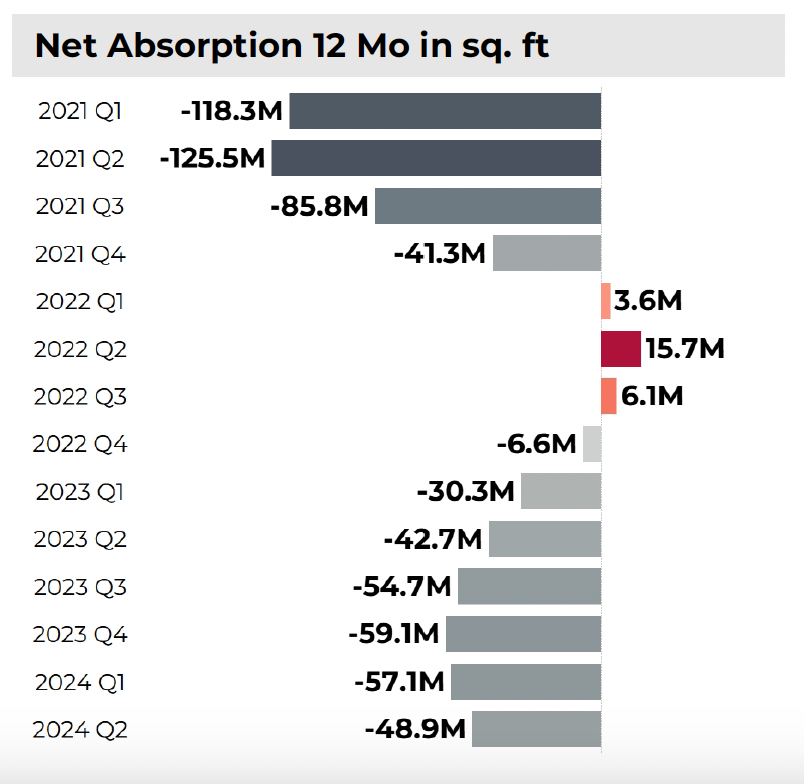

5月の商業用不動産(CRE)市場は、オフィス空室率が14%近くと過去最高を記録し、小売業と工業部門のファンダメンタルズが弱まり、値ごろ感の低さからアパート需要が一段と高まりました。オフィス部門の純吸収率は依然マイナスで、空室が入居を上回っています。しかし、空室と稼働のギャップは縮小傾向にあります。2024年5月現在、オフィススペースの空室面積は約4,900万平方フィートで賃貸面積を上回っており、第1四半期の5,700万平方フィート、前年末の5,900万平方フィートから減少しています。2024年にはオフィス需要が若干増加する可能性はありますが、見通しではこのセクターの純吸収量はマイナス圏にとどまるでしょう。

逆に、集合住宅セクターは、住宅ローン金利が7%近辺で推移する中、引き続き勢いを増しています。吸収件数は前年比2.5倍で、賃貸戸数は退去戸数を26万5,000戸上回っています。市場に引き渡される集合住宅の戸数が増加しているにもかかわらず、こうした旺盛な需要により、5月の空室率は7.7%とやや緩和しました。実際、集合住宅の空室率は2021年第3四半期以来初めて低下しました。

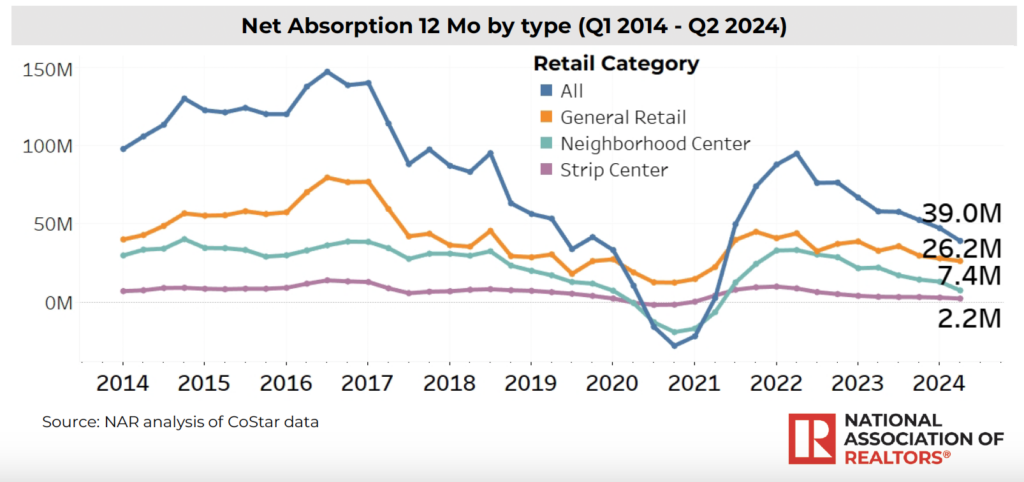

小売セクターは、商業用不動産市場で最も厳しい空室状況が続いています。現在賃貸可能な小売スペースはわずか4.7%で、これは過去最低の水準です。空室率は、5月に純吸収が一段と鈍化したとはいえ、4%近辺にとどまっています。具体的には、過去12ヵ月間で、小売スペースに対する需要は前年同期の5,700万平方フィートから3,900万平方フィート近く増加しました。新築物件の引き渡しがさらに減少していることから、このセクターのファンダメンタルズは2024年もタイトな状態が続くと予想されます。純吸収率は過去10年以上なかった水準まで低下しました。

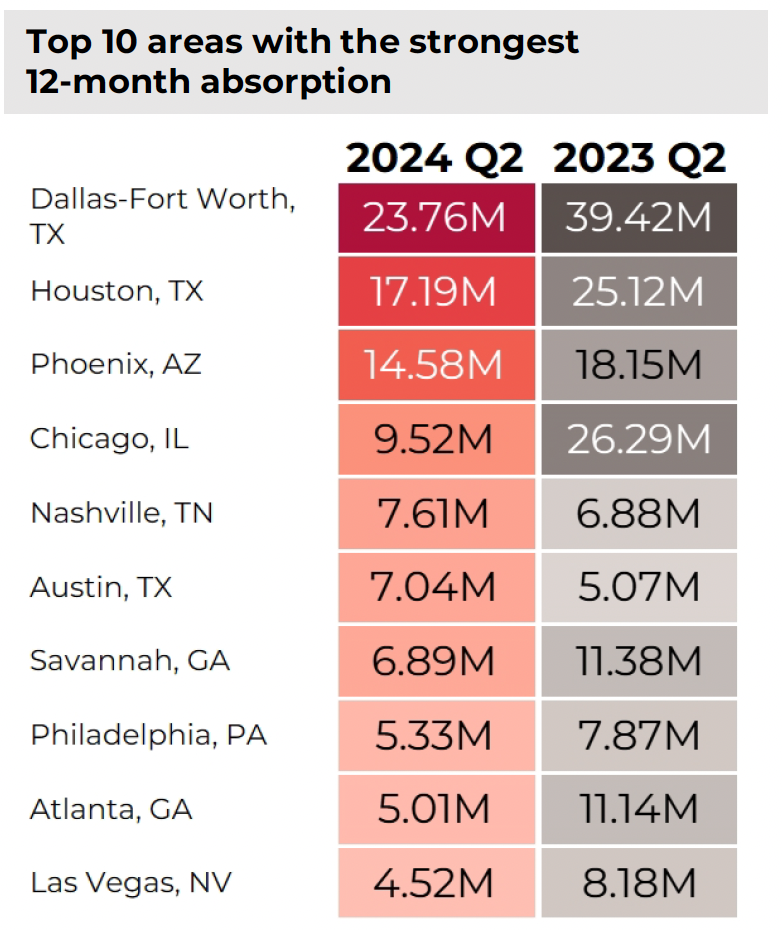

2021年末から2022年初めにかけて、オンライン・ショッピングやeコマースをサポートするための倉庫需要に牽引され、記録的な高水準に達した後、正味吸収量は現在、前年比68%減、パンデミック前の平均水準を60%下回っています。先行きは、このセクターのさらなる軟化を示唆しています。借入コストの高騰により、個人消費はモノからサービスへとシフトしており、今後数カ月は産業用スペースの需要に影響を与える可能性があります。

経済

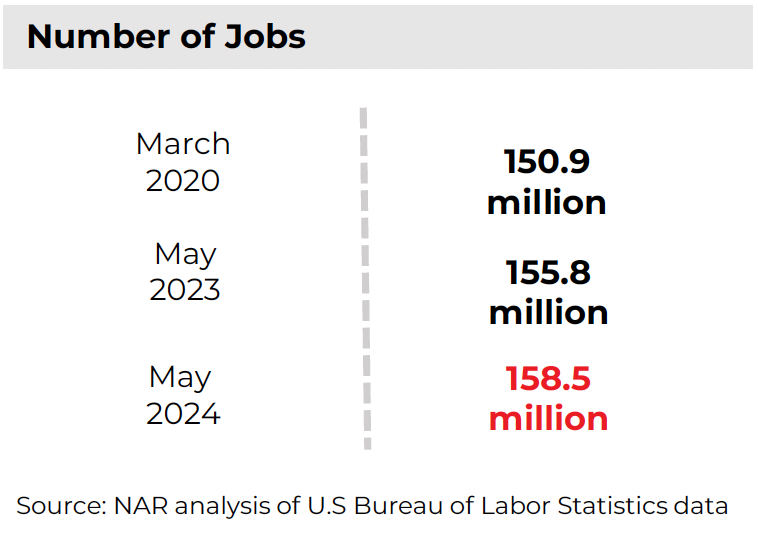

- 雇用成長率(2024年5月対2020年3月):5.1%

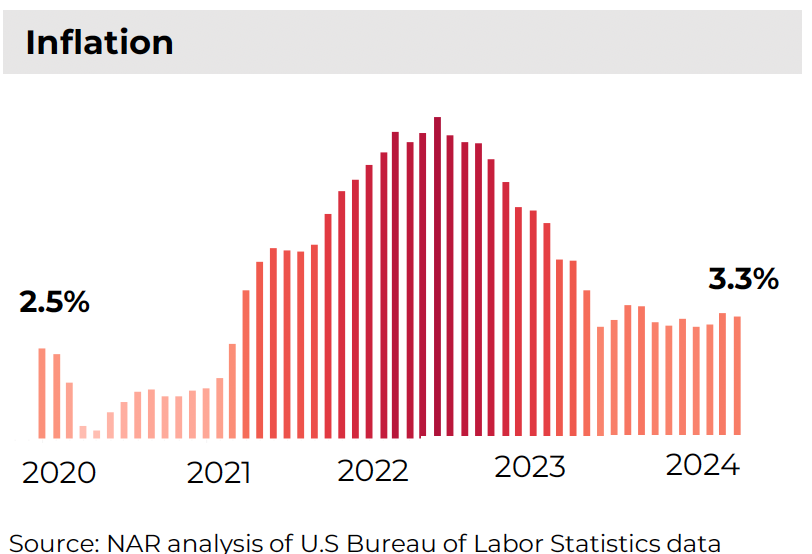

- インフレ率(2024年5月):3.33.3%

- 国内総生産(GDP)2024年第1四半期:1.4

5月の米国経済は、特に労働市場や個人消費などの分野で回復力を示しました。しかし、一部の分野では引き続き持続的な課題に直面しています。5月の堅調な雇用増加米国の労働市場は、過去12ヵ月間の月平均23万2,000人増を上回るペースで上昇し、27万2,000人の新規雇用を獲得しました。

5月の堅調な雇用増加

米国の労働市場は過去12ヵ月間の月平均23万2,000人増を上回るペースで上昇し、27万2,000人の新規雇用を獲得しました。しかし、失業率は27ヵ月間この基準を下回っていた後、4%上昇しました。この失業率の上昇は経済にとって脅威ではありません。具体的には、5月の求人総数は1億5,850万件に増加。今年最初の5ヶ月間で、経済は約124万人の新規雇用を迎えました。2020年3月のパンデミック発生以来、米国はこの4年間で760万人以上の雇用を創出することに成功しました。この堅調な労働市場の動きは、米国経済の回復力とダイナミックな性質を強調しています。

5月のインフレ率は引き続き緩和

5月のインフレ率はわずかながら低下。しかし、米連邦準備制度理事会(FRB)が目標とする2%にはまだ達しておらず、その主な原因は家賃の上昇です。このような金利上昇は借入コストを増加させる一方で、長引くインフレは引き続き経済の主な懸念事項のひとつです。しかし、民間部門のデータによると、CPIバスケット((消費者が購入する代表的な財・サービスの組み合せ)に含まれる家賃の伸びは今後数カ月でさらに減速し、インフレ率をさらに引き下げるのに役立つはずです。

金利は据え置き

米連邦準備制度理事会(FRB)は5月の金利を5.5%に据え置きました。今後数カ月、インフレの鈍化が続けば、米連邦準備制度理事会(FRB)は早ければ夏以降に金利引き下げを開始する可能性があります。金利は借入コストの基礎となるものですが、こうした金利低下は商業用不動産への投資活動を刺激すると期待されています。

2024年第1四半期の経済成長はさらに鈍化

予想を上回る急拡大を遂げた米国経済は、今年第1四半期に減速しました。経済分析局(BEA)が更新した第3次推計によると、GDPは1.4%増と、2023年最終四半期の3.4%増を下回りました。高金利の持続、地政学的緊張、輸入の増加が経済成長鈍化の一因。また、消費者は長引くインフレ圧力に苦しんでいるようです。

商業用不動産ローン

- CREローン(2024年5月) 3.00兆ドル

- CREローンの延滞率(2024年第1四半期): 1.18%

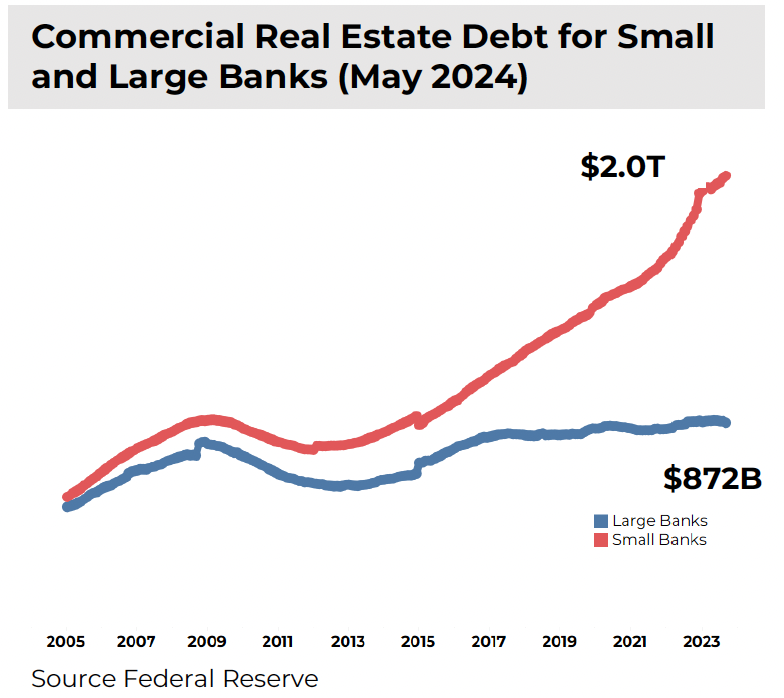

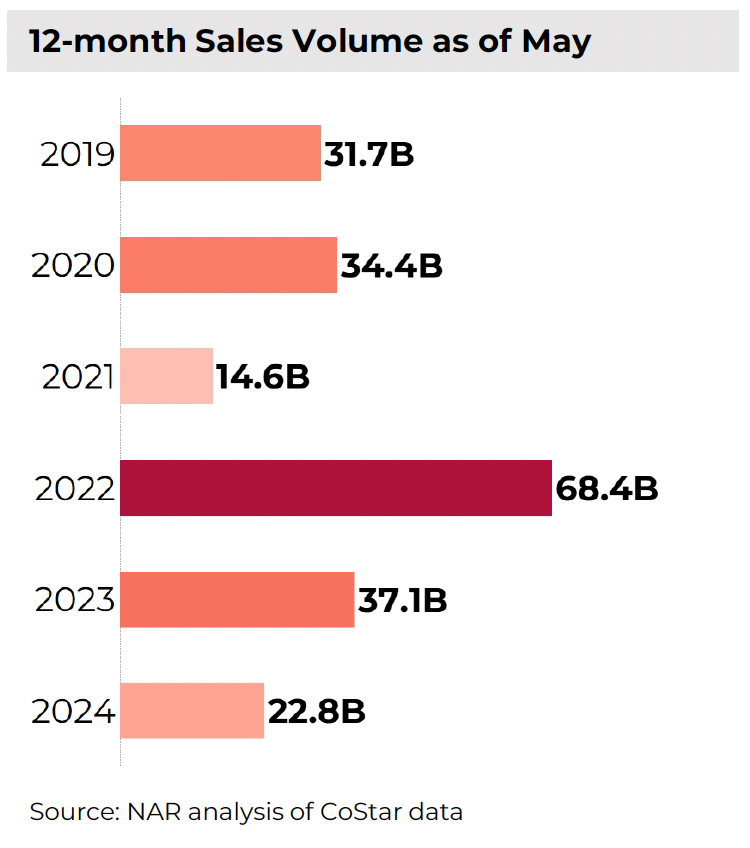

増加し続けるCRE債務

金利上昇にもかかわらず、商業用不動産ローンは今年も増加傾向にあります。具体的には、国内籍の小規模商業銀行において、CREローンの残高が2.0兆ドルを突破しました。これは地方銀行2行の破綻後の2023年4月の1.9兆ドルから増加したものです。しかし、大手国内商業銀行のCRE貸出残高は減少を続け、現在8,720億ドル前後で推移しています。

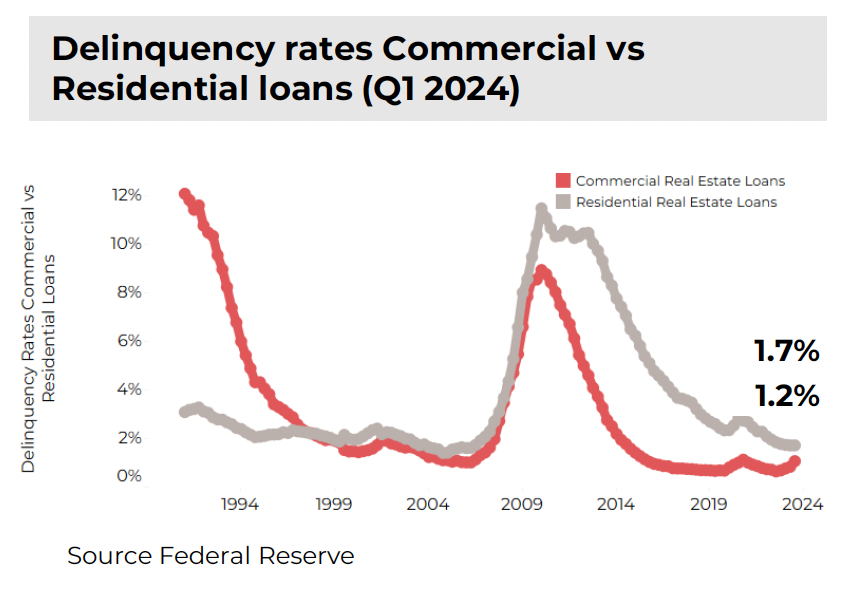

CREの延滞率は増加傾向、しかし依然として歴史的低水準

連邦準備制度理事会(FRB)はまた、商業用不動産(CRE)と住宅ローンの両方の延滞率に関するデータも提供しています。最新のデータによると、商業用ローンの延滞率は住宅用ローンに比べて一貫して低い水準を維持しています。具体的には、CREの延滞率は2023年第1四半期には0.77%でしたが、現在は1.18%です。それにもかかわらず、過去の記録を調べてみると、CREローンの延滞率は常に3.5%以下と歴史的に低い水準にあります。

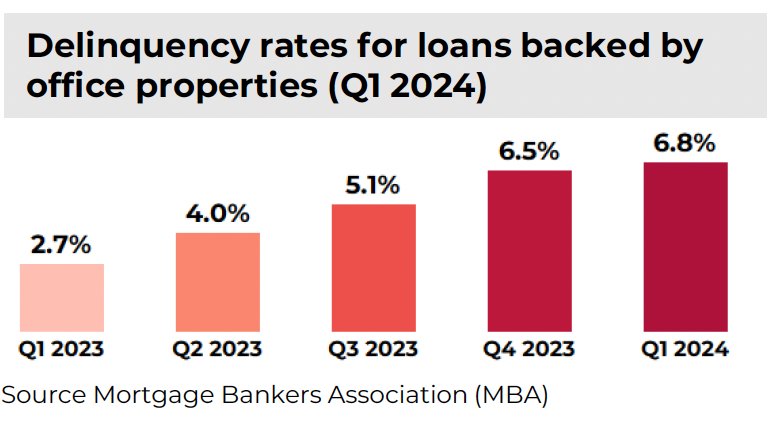

オフィスの延滞率が再び上昇

商業用ローンの延滞率が上昇する一方で、別の情報源(Mortgage Bankers Association)は、物件タイプ別の延滞率に関する情報を提供しています。このデータによると、今年第1四半期に30日以上延滞したオフィス用不動産ローン残高は6.8%で、リテールおよびホテル用不動産を裏付けとするローンのそれを上回っています。これは、昨年末の6.5%から増加し、1年前(2023年第1四半期)の2.7%から大幅に急増しました。

オフィスの空室が増え続ける一方で、こうした商業用ローンの健全性への懸念が高まっています。オフィスビルを裏付けとするローンの延滞は商業用不動産担保証券(CMBS)残高の30%近くを占めることから、これらのオフィスローンの状況はこのセクターの先行きに大きな影響を与えます。

オフィス

- 最近1年間の純吸収量:- 4,890万平方フィート

- 過去12ヵ月間の賃料上昇率: 0.7%

- キャップレート :8.6%

パンデミックがワークカルチャーに与えた影響の遺産としてハイブリッドワークモデルが確立され、従来のオフィススペースに対する需要は減少し続けています。オフィスの退去は依然として続いていますが、その速度は鈍化しています。5月末までに退去したオフィススペースの前年比は14%減少していますが、2024年第1四半期までの1年間では3%の減少にとどまり、退去スペースは以前より増加しています。

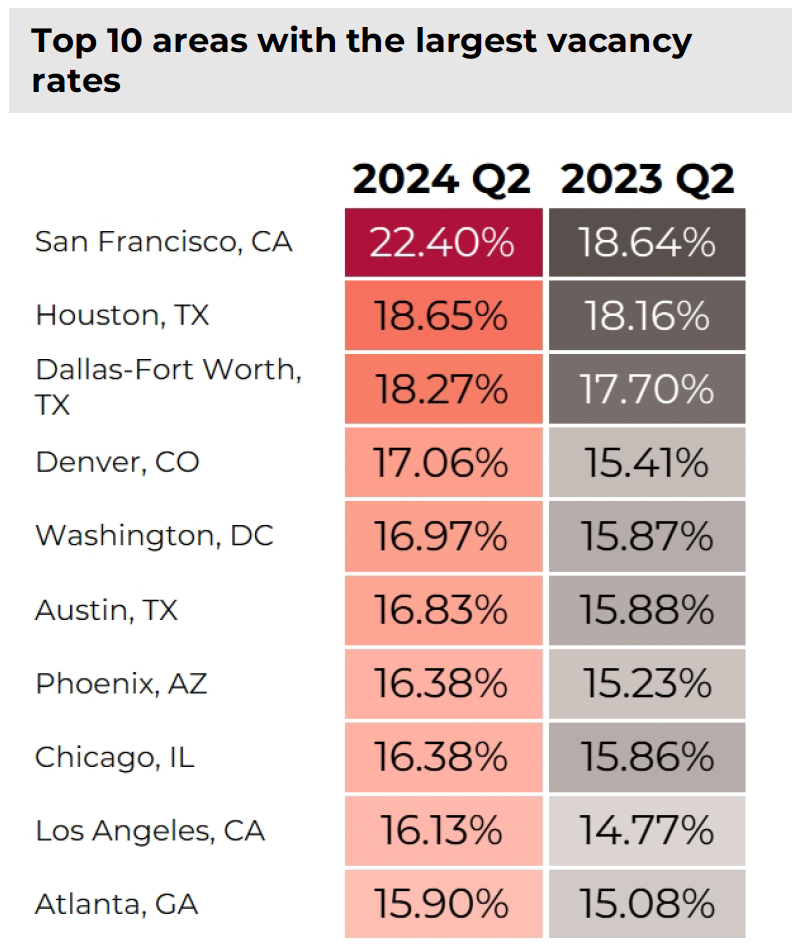

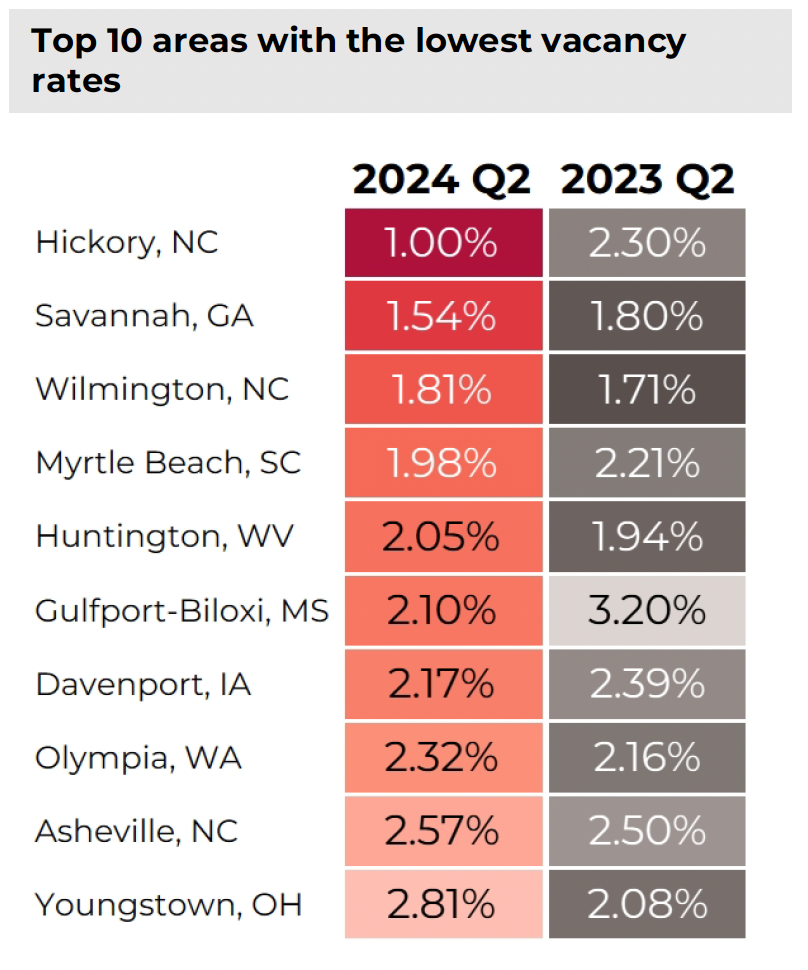

しかし、空室率は上昇を続け、10年ぶりの高水準となる13.8%(前年比0.8%増)に達しました。この傾向は主にAクラスビルに影響を及ぼしており、空室率は1.4%増の19.7%。 オフィス空室率の大幅な上昇は、サンフランシスコ、ヒューストン、ダラス・フォートワース、デンバー、ワシントンDCといった主要ハイテク拠点で顕著で、企業や専門家がより運営コストの低い地域を求めていることが影響しています。

マルチファミリー

- 最近1年間の吸収戸数:429,824戸

- 直近12カ月の賃料上昇率 :1.1%

- キャップレート: 6.0%

2024年第2四半期を迎え、多世帯住宅セクターは、高金利により住宅購入が現実的でなくなり、より多くの個人が賃貸を選択するシナリオに適応しつつあります。この傾向は、12ヵ月間の吸収戸数が135%増の約43万戸に達していることで浮き彫りになっています。

クラスAの集合住宅が最も大きな影響を受けており、空室率は10.8%まで上昇し、年間賃料の伸びはわずか0.3%です。逆に、歴史的に12ヶ月吸収率が低かったBクラス物件は、3四半期連続で需要が高まっており、空室率は8.5%に低下し、過去1年間の賃料の伸びは1%となっています。このシナリオは、多くの人々が経済的なプレッシャーを感じており、インフレ率が目標の2%を上回ったままであるため、より多くの個人が手頃な価格の住まいを選択するという経済的な現実を浮き彫りにしています。

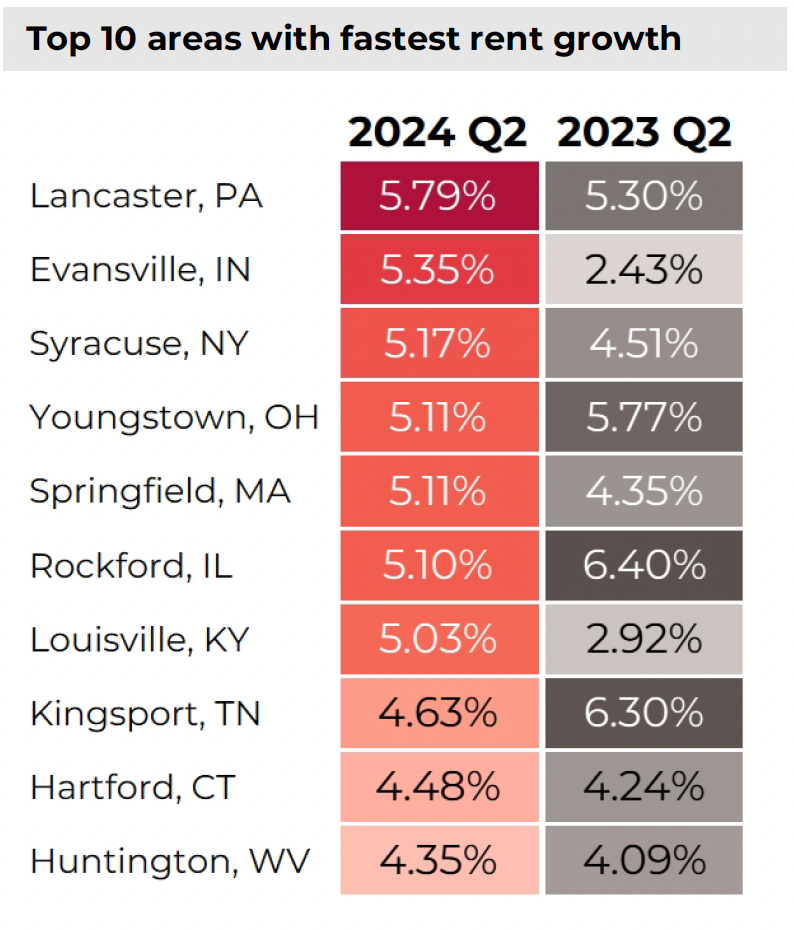

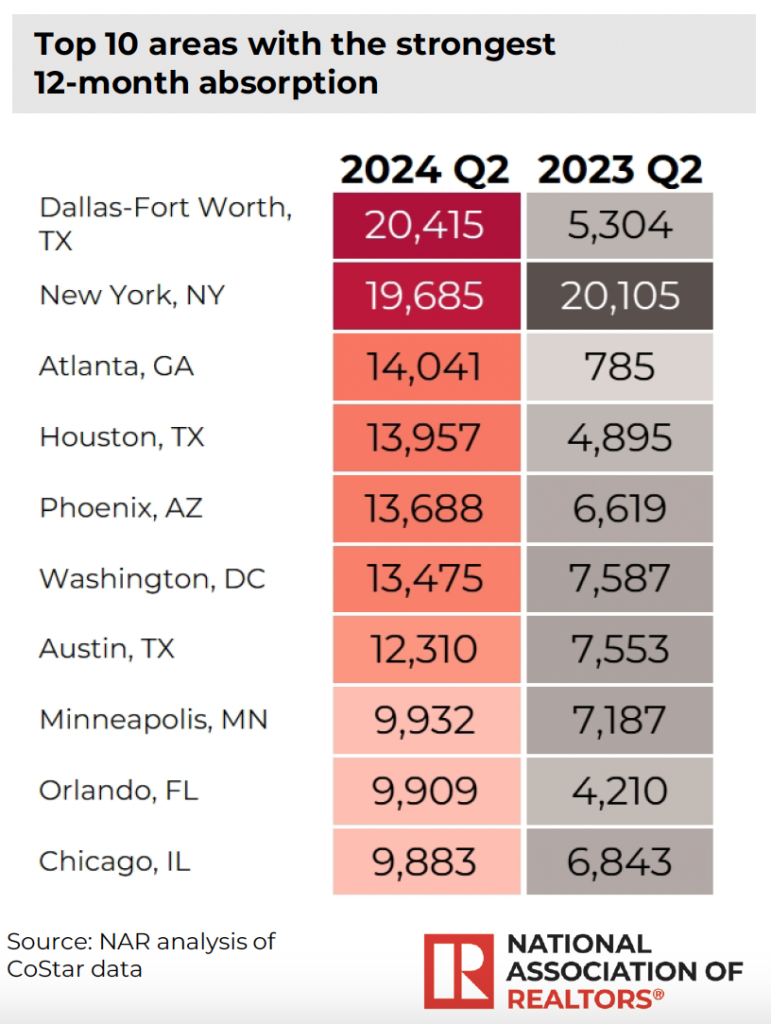

フロリダ州では、最下位10都市中7都市で年間家賃上昇率が-2%を下回っています。逆に、ペンシルベニア州ランカスターやインディアナ州エバンスビルなど7つの都市圏では、全国平均の1.1%を大きく上回る5%以上の賃料上昇を示し、トレンドに逆らっています。特筆すべきは、2年ぶりにダラス・フォートワースがニューヨークの12ヵ月吸収戸数をリードしていることです。住宅ローン金利の高さが住宅購入を制限しているため、こうした需要が賃貸市場の好調を裏付けています。

*クラスAプロパティ:通常築10年以内の高級アパート。平均賃料は高め。一般的に好立地。ホワイトカラーの労働者が居住し、通常は自ら選択して賃貸します。一般的に、1戸当たりの評価額は最も高く、市場キャップレートも最も低い。

小売(リテール)

- 最近1年間の純吸収量 :3,900万平方フィート

- 過去12ヵ月間の賃料の伸び: 2.7%

- キャップレート 6.9%

小売不動産の純吸収量は2014年から2017年にかけて顕著に増加し、Eコマースブームが市場に影響を与える前にピークを迎えました。オンラインショッピングの拡大により、小売スペースの吸収量はパンデミック以前から減少していました。COVID-19はこの傾向を悪化させ、ロックダウンが消費者をオンラインショッピングに向かわせたため、小売の吸収面積が大幅に減少しました。それ以来、5 月末までの 1 年間の純吸収量は前年比 33%減、賃料の伸びは 1.4%減、現在は 2.7%となっています。小売業全体の空室率は5四半期連続で過去最低の4.1%にとどまっています。空室率が最も低いのは一般小売店の2.6%、次いでパワーセンターの4.3%、空室率が最も高いのはショッピングモールの8.8%です。

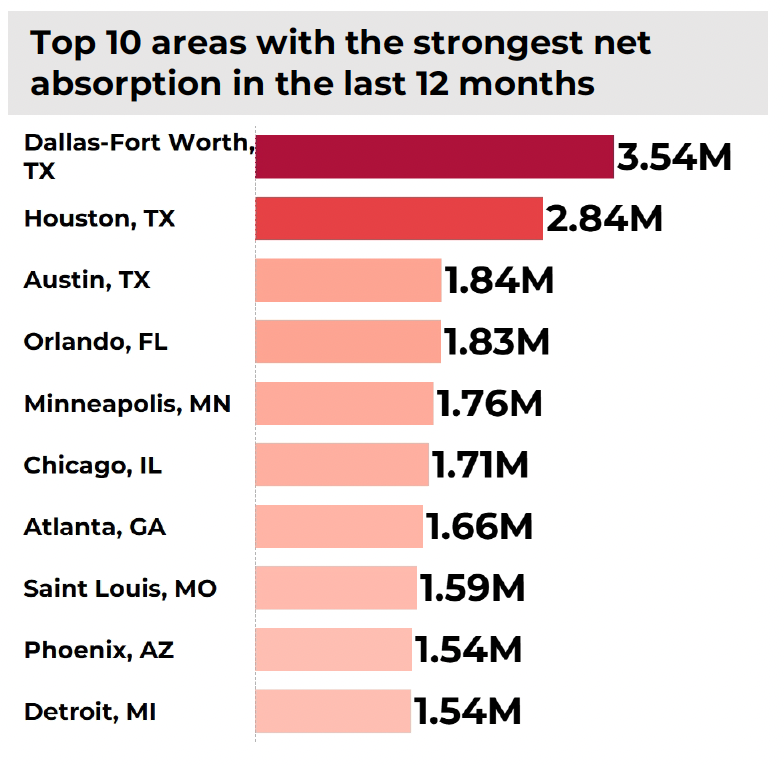

また、テキサス州では、ダラス・フォートワースやグリーンズボロといった都市が、年間賃料成長率8%超の高い伸びを示しています。サンベルト地域では、ノースカロライナ州ローリー、ノースカロライナ州グリーンズボロが、年間賃料成長率8%超で僅差で続きました。さらに、テキサス州は小売不動産に秀でており、ダラス・フォートワース、ヒューストン、オースティンなどの都市では、前年比小売スペース吸収率が全米で最も高く、2024年5月時点で200万平方フィートを超えています。

インダストリ

- 最近1年間の純吸収量 9,850万平方フィート

- 直近12カ月の賃料上昇率 4.4%

- キャップレート 7.2%

2022年に隆盛を極めた産業用不動産市場は、現在、物件の供給過剰と吸収率の低下という課題に直面しています。過去12カ月間の純吸収率は68%低下し、10年ぶりの低水準となる9,850万平方フィートを記録。引き渡し面積は吸収面積を4対1の割合で上回っています。その結果、空室率は1.9%上昇して6.5%となり、賃料の伸びは4.6%低下して4.4%となりましたが、それでも他の商業不動産セクターを上回っています。

産業用セクターでは、物流スペースが5.0%の賃料上昇でトップとなり、5月までの過去12ヵ月間でプラス吸収を示した唯一のカテゴリーとなっています。テキサス州ダラス・フォートワースでは、過去12ヶ月で工業用スペースの吸収率が最も高くなっています。この5月、西海岸のリノ(ネバダ州)、シアトル(ワシントン州)、ポートランド(オレゴン州)がロサンゼルス(カリフォルニア州)に続き、12ヵ月間の工業用地吸収量で上位10位から下位10位に入りました。

2022年は市場の関心が高く、2023年初頭まで続いた都市もありましたが、賃料の伸びが鈍化し、その勢いは衰えています。また、フロリダ州オーランド、メリーランド州ボルチモア、バージニア州リッチモンドの賃料上昇が最も顕著です。これらの地域の産業用賃貸料は、倉庫に対する旺盛な需要に牽引され、昨年から9%以上上昇しています。この傾向は、この地域の経済成長を反映しており、企業を誘致し、競争力のある工業市場を促進しています。

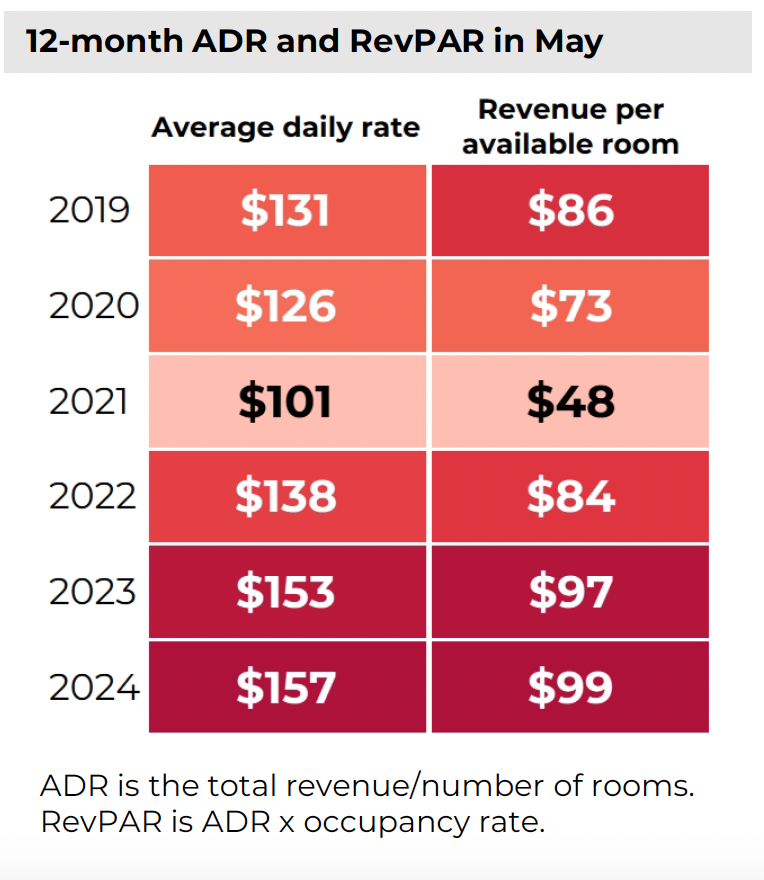

ホテル

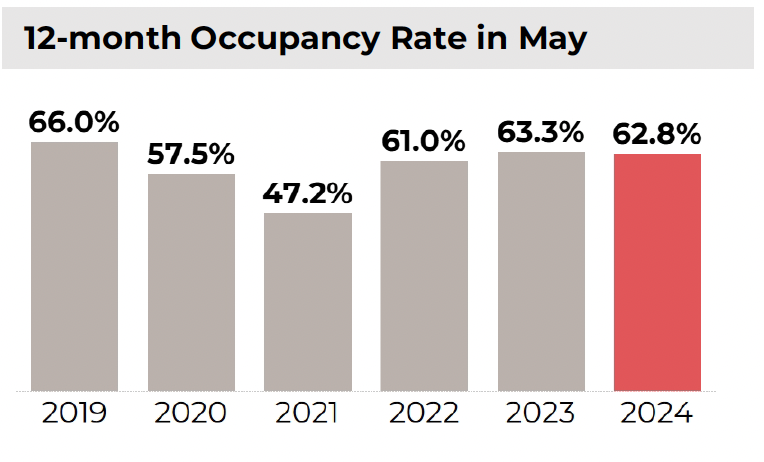

- 過去12ヶ月の稼働率: 62.8%

- 最近12ヶ月の平均日額 :157ドル/室

- 過去12ヶ月の空室1室あたりの収益 :99ドル/室

2024年に入り、ホスピタリティ業界では改善が見られます。ホテルの稼働率は約63%で横ばいとなり、パンデミック前の数値を約3%下回る水準にとどまっており、リモートワークの普及により、完全な回復は困難であることを示唆しています。とはいえ、1日あたりの平均客室単価と売上は、パンデミック前のベンチマークを上回っています。

具体的には、2024年5月の1室当たりの平均客室単価(ADR)は157ドル/室に上昇し、2019年5月から20%上昇。利用可能客室1室当たりの売上高(RevPAR)も99ドル/室と、2019年同期比で15%上昇。

ハワイのカウアイ島のホスピタリティ業界は、平均客室単価(ADR)59%増、平均客室稼働率(RevPAR)56%増、客室稼働率72%という驚異的な数字を記録。マウイ島のADRは563ドル、RevPARは375ドルで、傑出した数字で全米をリード。逆に、カリフォルニアの地域、特にサンフランシスコ/サンマテオとサンノゼ/サンタクルスは依然として大きな困難に直面しており、RevPARはそれぞれパンデミック前のレベルを26%と28%下回っており、回復の困難さが続いていることを示しています。

*南カリフォルニアで不動産投資物件をお探しの方、今すぐでなくてもお客さまのご要望に合わせて現地の情報をお伝えしたり、ご予算に応じて物件のご紹介を致します。弊社では、お客さまの目的に合わせたアメリカ不動産マーケットレポートやリサーチも行っております。お気軽に「こちら」もしくはマーケットリサーチャー兼セールスエージェント尾崎まで[email protected]お問い合わせください。

パーソン不動産 #不動産 #不動産投資 #カリフォルニア #アメリカ不動産投資 #アメリカ商業不動産セクター

・当ホームページに掲載されている事項は、パーソン不動産のご案内等のほか、米国カリフォルニア州の私用商用物件取得および不動産投資一般に関する情報の提供を目的として当社が作成したものであり、不動産投資・イベントへの勧誘を目的としたものではありません。

・本記事は、特定の商品の勧誘や売買の推奨等を目的としたものではありません。

・これらの記載は特定物件および不動産株式市場全般の推奨や不動産価値の上昇または下落を示唆するものではありません。

・当ホームページ中のいかなる内容も投資収益を示唆あるいは保証するものではありません。

・最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

July 2, 2024The National Association of REALTORS®の記事を元に、筆者が和文抄訳し加筆修正を加えたものです。内容の真贋については原文を正として取り扱いください。